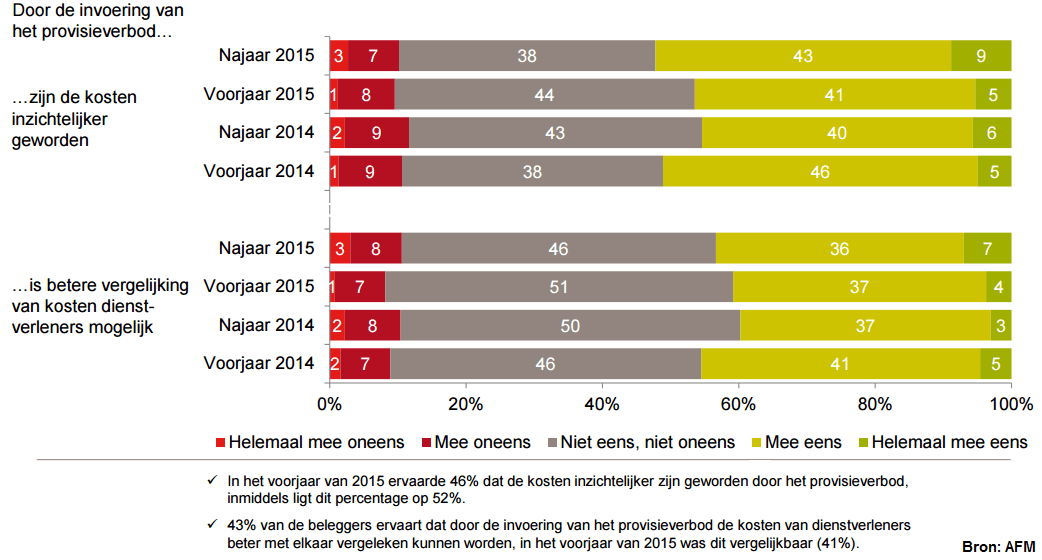

De AFM heeft in samenwerking met consumentenmonitor in 2015 onderzocht of het provisieverbod heeft bijgedragen aan de transparantie van kosten bij beleggen.

De uitkomst van het onderzoek is helder, beleggers zijn steeds beter in staat om de kosten van diverse vermogensbeheerders steeds beter met elkaar te vergelijken.

Ruim de helft van 632 beleggers ervaart dat door het provisieverbod de kosten inzichtelijker zijn

Helaas wordt er in het onderzoek niet doorgevraagd of gemeten op welke manier beleggers de totale kosten berekenen en of ze überhaupt kundig genoeg zijn om dit te kunnen berekenen.

De vraagstelling is suggestief.

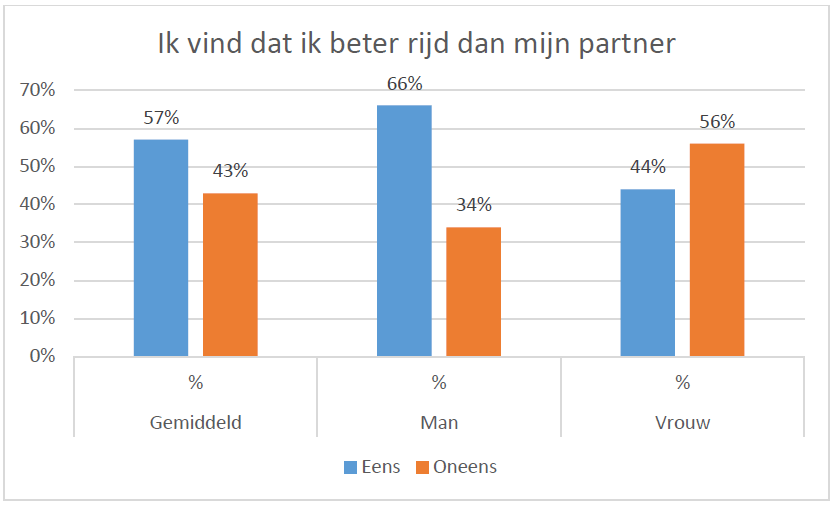

Als ik aan jou vraag of je beter kunt autorijden dan de gemiddelde Nederlander of dan je partner, dan zal je waarschijnlijk ook met ‘JA’ antwoorden? Tenminste als je het aan de meeste mannen vraagt wel.

Terwijl als we bovenstaande uitkomsten daadwerkelijk gaan meten in de praktijk dan zien we waarschijnlijk hele andere percentages.

Totale kosten van beleggen in de praktijk

Als wij beleggers vragen of ze inzicht hebben in de totale kosten die op jaarbasis wordt betaald aan hun vermogensbeheerder dan is het antwoord ook vrijwel altijd ‘JA’. Maar als je verder doorvraagt is dit meestal niet het geval.

Echter, wij merken in de praktijk dat het zelfs voor ons nog wel eens lastig is om de totale kosten boven tafel te krijgen en met elkaar te vergelijken. Dit terwijl het voor ons dagelijkse kost is.

Veelgemaakte fouten bij berekenen van kosten zijn:

- Er wordt geen rekening gehouden met BTW;

- De transactiekosten voor het aan- en verkopen worden over het hoofd gezien;

- De kosten van beleggingsfondsen en/of ETF’s worden vergeten (ook wel lopende kosten factor genoemd);

- Beleggers weten niet waar de totale kosten uit bestaan.

Dit kan ervoor zorgen dat je misschien toch wel 1 a 2% hoger uitkomt qua kosten, dan je in eerste instantie had gedacht.

Toch is de AFM meer dan tevreden.

“We zijn tevreden over de stappen die de branche heeft gemaakt met het invoeren van de vergelijkende kostenmaatstaf.” – Rudy van Leeuwen (AFM)

Kun jij mij als belegger vertellen wat de vergelijkende kostenmaatstaf inhoudt en hoe je die berekent?

Ik denk dat de meeste beleggers bovenstaande vraag toch even in Google moeten intikken om een antwoord op die vraag te kunnen geven.

Toch ziet de AFM sinds de invoering van het provisieverbod sinds eind 2013, een toenemende kostenbewustwording bij beleggers. Steeds meer vermogende particulieren realiseren zich dat (hoge) kosten een behoorlijke impact kunnen hebben op het netto rendement.

Dit is wat ons betreft een juiste beweging.

“Het is goed dat consumenten beseffen dat kosten van grote invloed zijn op hun rendement. Samen met het risico dat een consument kan en wil lopen, bepaalt dit uiteindelijk zijn rendement. Daarom vindt de AFM het een goede ontwikkeling dat consumenten meer en meer ook op de kosten letten.” – Rudy van Leeuwen (AFM)

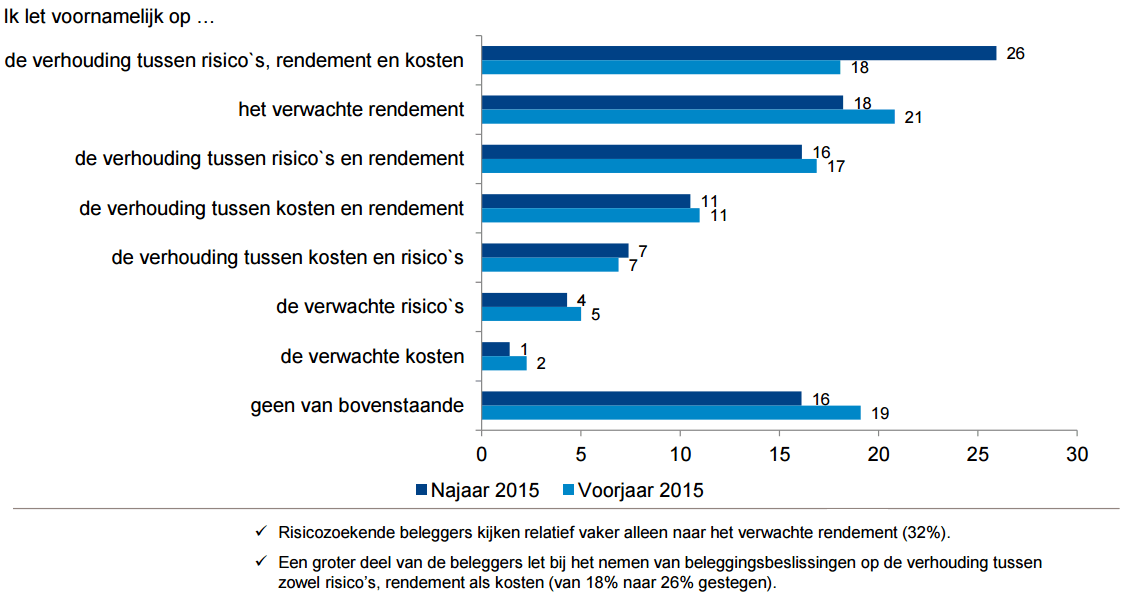

Beleggers letten volgens onderzoek op verhouding risico, rendement en kosten

Verder wordt er in dit korte onderzoek gezegd dat beleggers voornamelijk letten op de driehoeksverhouding risico, rendement en kosten.

Onderstaande afbeelding geeft weer waar de ondervraagde beleggers voornamelijk op letten bij hun beleggingen.

Voor een belegger zijn het rendement, risico en kosten van groot belang.

Als deze variabelen niet goed op elkaar afgestemd zijn, zal de vermogensbeheerder altijd ondermaats presteren.

En ik hoor je denken: Uiteindelijk draait het natuurlijk maar om 1 ding en dat is dat je onder aan de streep jouw doelstelling – die je als het goed is met jouw vermogen hebt – gaat behalen.

Grootste risico is immers dat je je doelstelling niet behaalt. En elke belegger wil er natuurlijk zeker van zijn dat je vermogensbeheerder niet onnodig risico neemt met jouw vermogen.

Maar ik ben heel benieuwd hoe een belegger rendement, risico en kosten in de praktijk tegen elkaar afzet en daar zijn conclusies uit trekt?

Bij het vergelijken van vermogensbeheerders komt meer kijken..

Wij zijn in de praktijk nog geen beleggers tegengekomen die de juiste elementen met elkaar vergelijken. Er worden bijvoorbeeld drie vermogensbeheerders naast elkaar gelegd, van elk een zogenaamd ‘Neutraal Profiel’ en de prestaties worden met elkaar vergeleken.

- Vermogensbeheerder A (profiel behoedzaam) 2015: +12%

- Vermogensbeheerder B (profiel geel) 2015: + 4,7%

- Vermogensbeheerder C (profiel neutraal) 2015: + 2,5%

In de meeste gevallen zal je als klant bij vermogensbeheerder A het beste gevoel overhouden, want die heeft immers het hoogste rendement behaald. Maar onderliggend heeft die vermogensbeheerder misschien wel veel meer risico genomen.

En hoe zal die beheerder het in een jaar als 2008 hebben gedaan? Hoe zit het met voorgespiegelde verwachte rendementen?

Voorkom dat je voor verrassingen komt te staan en laat je goed adviseren!

Een aantal valkuilen die we tegen komen in de praktijk met het vergelijken van risico, rendement en kosten zijn:

- Bruto en netto rendementen worden met elkaar vergeleken

- Rendement is de belangrijkste maatstaf, risico wordt niet gemeten en dus vergeten

- Profielen van vermogensbeheerders worden onderling met elkaar vergeleken

- Belegger gaat af op het hoogste rendement van het afgelopen jaar

- Belegger staart zich blind op kosten.

Conclusie

Doe goed onderzoek en laat je bijstaan door een extern adviseur die je hierbij kan begeleiden bij het onderzoeken van bijvoorbeeld kosten bij vermogensbeheer. Het is belangrijk om de juiste criteria met elkaar af te wegen zodat je een objectieve vergelijking krijgt.

Selecteer in 10 stappen uw vermogensbeheerder – Download het e-Book

https://www.vuvb.nl/gratis-e-book